刚刚(6月25日),“

本财经发现,作为发行载体管理机构,平安信托在这份报告中,公布了

而在这一期京东白条ABN刚刚发行时,其披露的数据显示,截至2017年6月,

2018第一期京东白条ABN

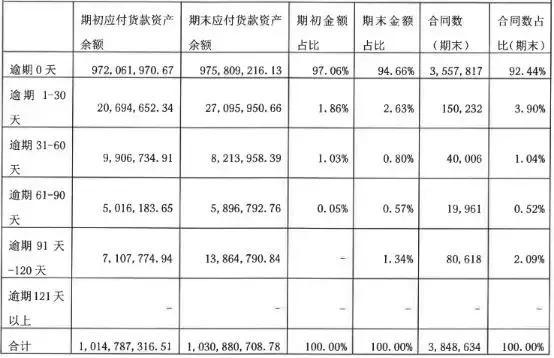

2019年2月12日至2019年5月10日的逾期分布

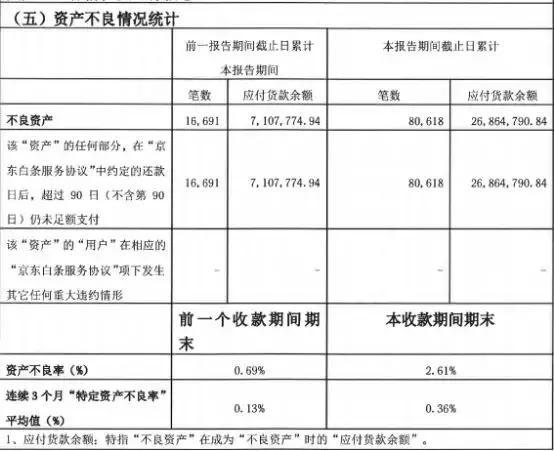

2019年2月12日至2019年5月10日的不良率统计情况

从数据上看,消费金融的资产质量确实在变差,但信托参与消费金融业务不减。

除了作为资金通道外,本财经发现,多家信托公司正在热销的产品中 ,都有“消费信贷类集合资金信托计划”的身影。

据云南信托研发部统计,2018年消费金融市场的入局者新增13家信托公司。截至2018年底,68家信托公司中已有近40家信托公司开展消费金融信托业务。

公开资料显示,除外贸信托、云南信托、中航信托和渤海信托等较早布局外,爱建信托、江苏信托、

平安信托就是其中之一。

倒逼转型

据本财经了解,平安信托内部设立了金融服务事业部、私募股权事业部、投资投行事业部、基建投资事业部与风控运营部。

消费金融的资产证券化业务归投资投行事业部。

本财经注意到,在信托行业的转型之际,与很多信托公司明确将“消费金融”列为主要业务领域不同,平安信托将“金融服务、基建投资、私募股权、投资投行”列为四大核心业务。

与

2018第一期京东白条ABN,是其与

2017年的京东白条ABN,还是国内首单消费金融信托型ABN项目,这也是平安信托操刀的。

不过,平安信托的日子并不好过。2018年4月,资产新规的颁布对信托行业的冲击还在持续中。

根据中国信托行业协会发布的最新数据,2019年1季度末,全国68家信托公司受托资产规模为22.54万亿元,较2018年4季度末下降0.7%,同比增速较2018年1季度末的16.6%放缓至-12.0%,实现经营收入230.58亿元,较2018年1季度减少5.25%。

具体到平安信托,截止2018年年底,信托资产规模5341.24亿,同比减少18.17%。2018年全年新增信托项目实收信托金额为1178.88亿,同比减少38.24%。营业收入同比减少5.86%,净利润减少18.75%。

业内人士对行业态度也并不乐观。中信信托副总经理刘寅在接受每日经济新闻采访时表示,信托行业的规模,在他看来还有下降的空间。

这就可以理解为何2019年,仍有信托公司新推出消费金融业务。起步晚了也要做,被市场倒逼着转型。

竞争加剧

在业内人士看来,平安信托做消费金融业务有优势,关键是技术方面的实力强一些。

某信托的工作人员告诉本财经,他们公司也在考虑上消费金融的业务,但技术上的条件还达不到,估计今年还不会推。

而平安信托因为有平安集团的支撑,2018年推出了信托行业首个智能风控平台,具有智能行研、风险画像、财报再造、智能评审、智能法审、智能投中、智能投后等7个模块。

在2018年的年报中,平安信托还透露,和平安集团旗下的银行、产险、租赁、壹账通合作,构建“商行+投行+投资”生态圈,其实就是平安集团内部资源的互通。

但现实中,应该没有平安信托说的这样一片和谐。

一位银行从业者告诉本财经,平安集团内部也有竞争,抢资源的事情经常发生。

就平安信托来说,技术上的优势能否转化为业绩还很难说,毕竟消费金融蛋糕就这么大,而想吃的人越来越多。

就在最近,中信信托与玖富数科集团对外称,要在消费金融领域全面合作。中信信托将为玖富万卡平台资产提供资金支持,包括信托发行主动管理、通道业务等。玖富数科利用自身获客、场景、风控、AI及大数据能力,向中信信托提供优质消费金融资产。

信托在消金领域的竞争,或许才刚刚开始。